原标题:民航半年报|三大航司上半年减亏超370亿 国际货运业务表现不及预期

截至8月31日,A股上市航空公司均已相继发布2023年半年度报告。报告数据显示,2023年上半年七家航司的总营收合计约为2280.80亿元,约为2022年同期的2.2倍。其中,南方航空、中国国航和中国东航三大航司实现总营收1808.68亿元,占比近八成,同比增长115%。

据民航局公开披露的多个方面数据显示,今年上半年,民航业共完成运输总周转量531.3亿吨公里、旅客运输量2.84亿人次、货邮运输量327.6万吨,分别为2019年同期的84.6%、88.2%、93.1%。国内日均旅客运输量152.2万人次,基本恢复至2019年同期的96.5%。日均客运航班12076班,较2019年上半年增长5.14%;日均保障货运航班590班,较2019年上半年增长58.2%。

报告期内,七家航司归母净亏损合计约为149.38亿元,不足2022年同期的四分之一。规模较小、灵活性更高的吉祥航空和春秋航空顺利扭亏为盈,归母净利润分别达6241.39万元、8.38亿元。南方航空旗下的厦门航空以及中国航空刚收购的山东航空,净利润也分别实现2.36亿元、3.57亿元。规模相当的南方航空(下文简称:南航)、中国国航(下文简称:国航)和中国东航(下文简称:东航)虽然仍处于亏损之中,但与2022年上半年相比幅度明显收窄,共减亏超370亿元。

本系列将围绕主营业务、运营效率和成本影响因素等方面拆解三大航司的业绩中报。

随着外部众多坏因消解,跨区域经济活动日益频繁,大众旅行意愿愈发强烈,积压的出行需求极大程度上得以释放。国际航协近期公布的多个方面数据显示,2023年上半年全球航空客运总量同比增长47.2%,其中国内客运量提升33.3%,国际客运量提升58.6%。

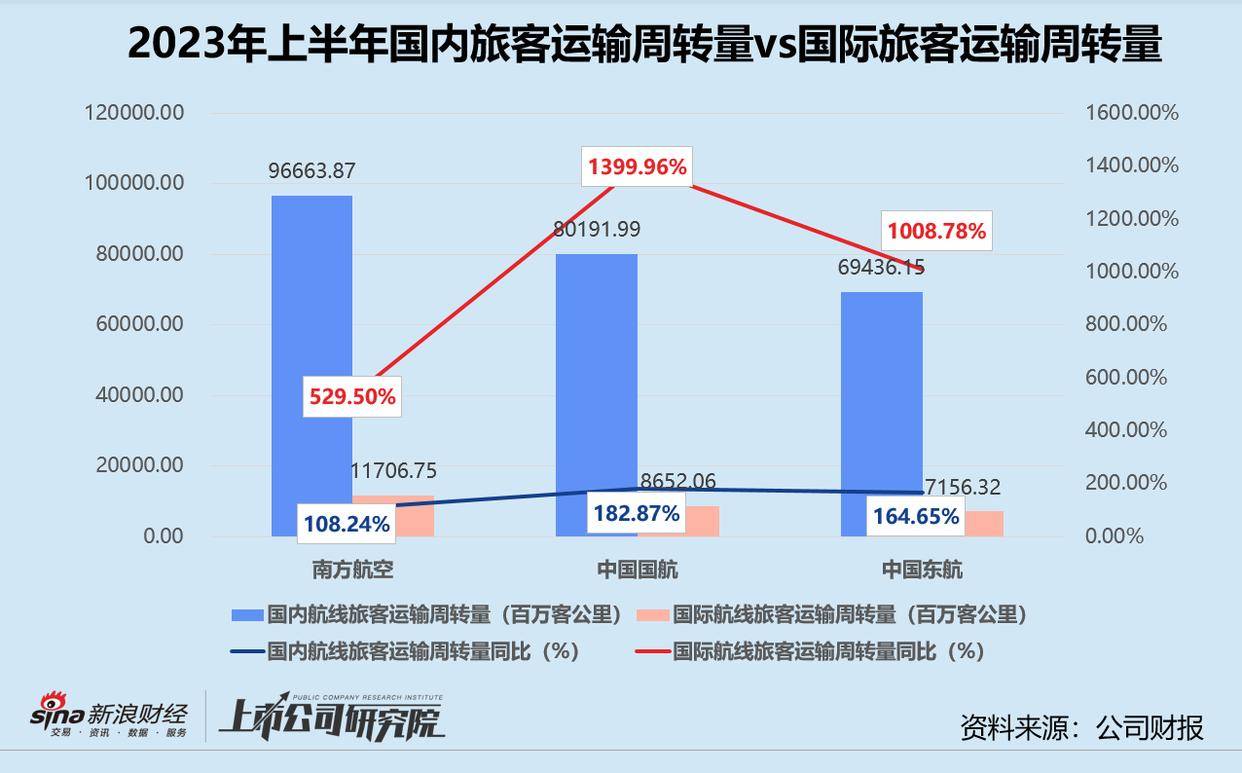

报告期内,三大航司的旅客运输周转量变动也呈现出同样的趋势,国际航线的修复速度远高于国内航线百万客公里旅客运输周转量排名第一,同比增长125.81%。国内和国际航线%。

国航旅客运输周转量同比增幅最大,整体较2022年同期翻番。国内航线%,国际航线倍。值得一提的是,国航于今年3月取得山航集团的控制权,将山东航空的133架飞机纳入机队,目前已成为亚洲机队顶级规模的航空公司。

从运力效率衡量指标来看,三大航司均加大了客运运力投入。上半年南航、国航和东航的可利用座位公里(即每航段可提供座位与该航段距离的乘积之和)分别达到了2022年全年规模的93.63%、133.87%和112.88%。在旅客运输周转量同样迅速增加的情况下,三大航司的平均客座率都提升至70%以上。南航作为表现最优者,平均客座率同比增长11.35%至75.75%。

反映票价水平的客公里收益指标走高,东航的国内航线个百分点,为三大航司之首。而由于供需关系调整,国际航线票价都出现了不同程度的下调。其中,东航单位收益由2022年同期的2.34元降至0.76元,降幅高达67.26%。

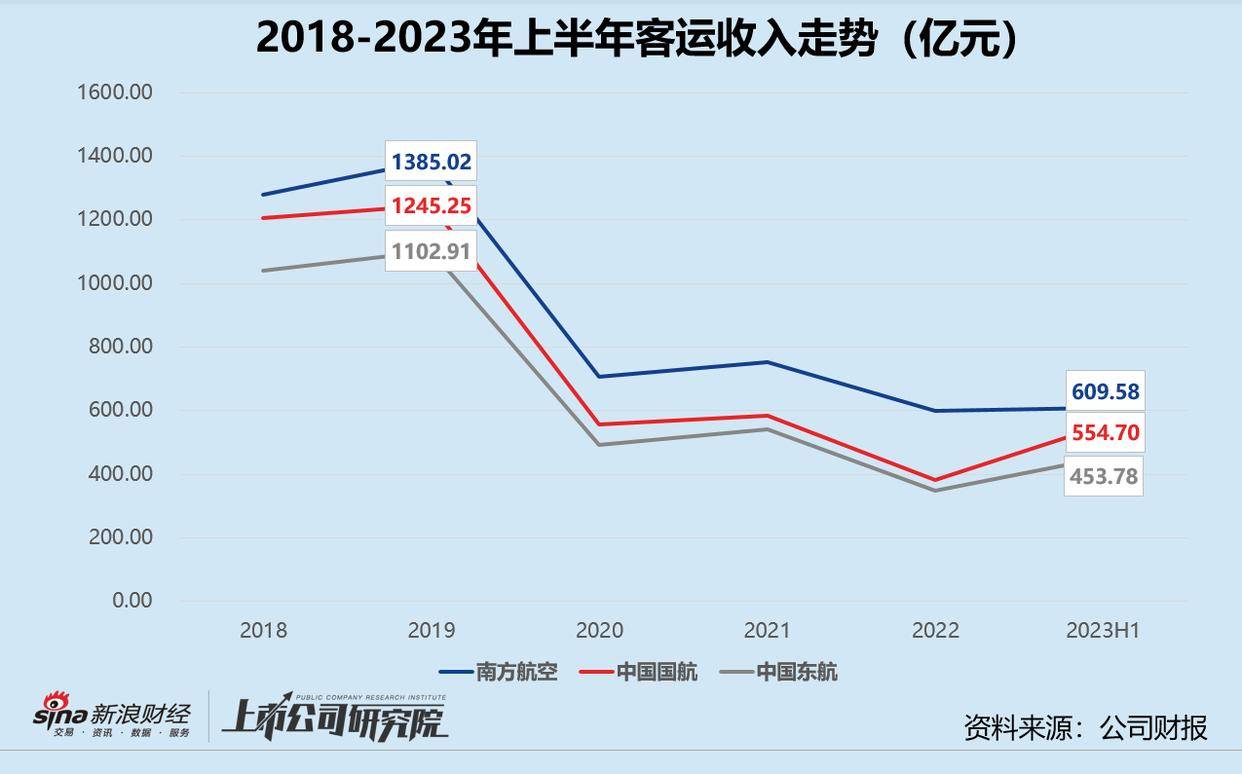

总量、效率和收益的提高,带动客运收入大幅度的增加。报告期内,南航以609.58亿元客运收入名列前茅,国航同比增长267.26%至554.70亿元,东航同指标约为2022年全年约1.3倍。若下半年保持强劲势头,三大航司或有望恢复至2019同等水平。

曾在疫情中为航司抵抗不确定性风险的货邮运输业务,由于全球商品贸易疲软,反而进入下行通道。据国际航协公布的多个方面数据显示,2023年6月全球航空货物运输需求降至2022年2月以来的最低点,同比下降3.4%。上半年需求整体下降8.1%,较2019年同期水平低2.4个百分点。

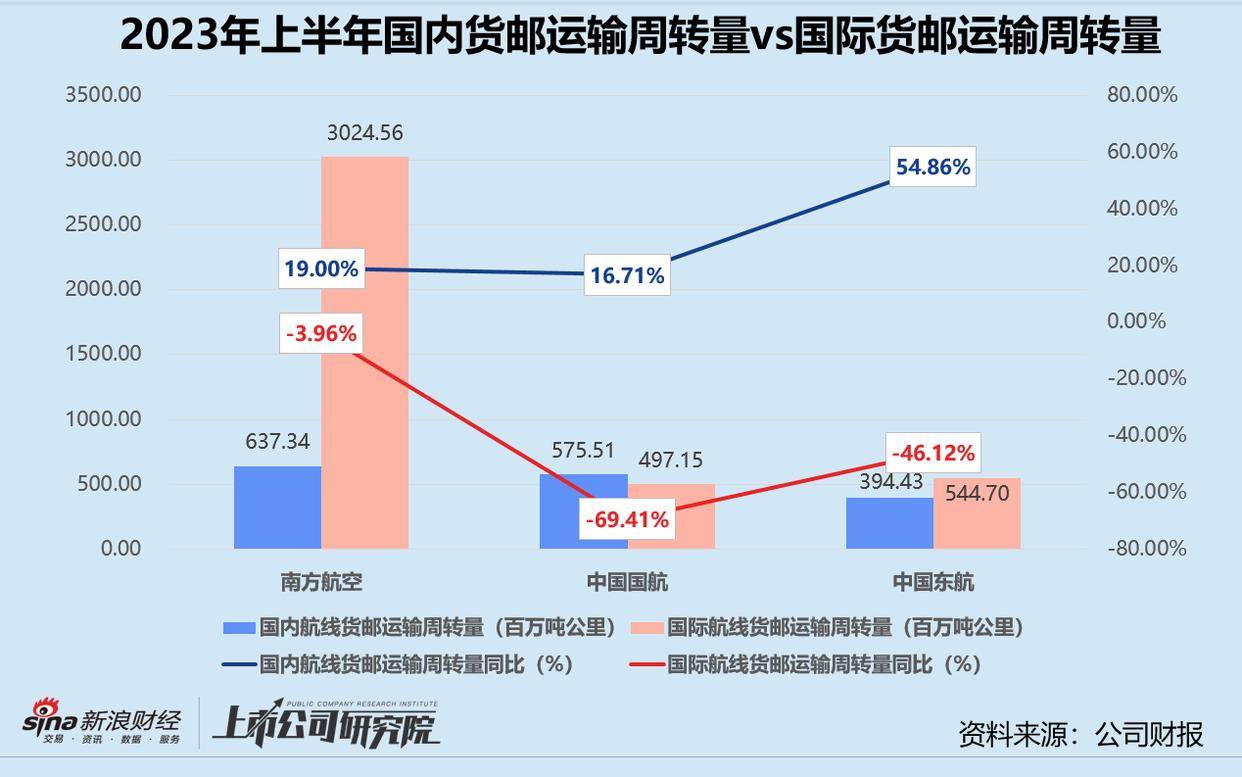

报告期内,三大航司的国内航空货邮运输周转量仍保持增长。南航国内航线百万吨公里,国际航线百万吨公里,约为国航和东航同指标的6.08倍、5.55倍。

就运力效率衡量指标而言,三大航司中只有南航加大了货运运力投入,国航和东航的可利用货邮吨公里(即可提供业载与航段距离的乘积之和)分别较2022年同期缩减了20.91%、4.12%。无奈难敌以更大幅度下降的货邮运周转量,两家航司的平均货邮载运率仅徘徊在30%上下,同比减少14.35%、8.69%。效率相对更高的南航,平均货邮载运率比2022年上半年微增3.85%。

供过于求的环境下,货运单价的表现不甚乐观。南航的国内航线%。东航单位收益同比近乎“腰斩”,国际航线成。国航每收入货邮运吨公里收益更是由3.27元降至1.29元,降幅达60.40%。

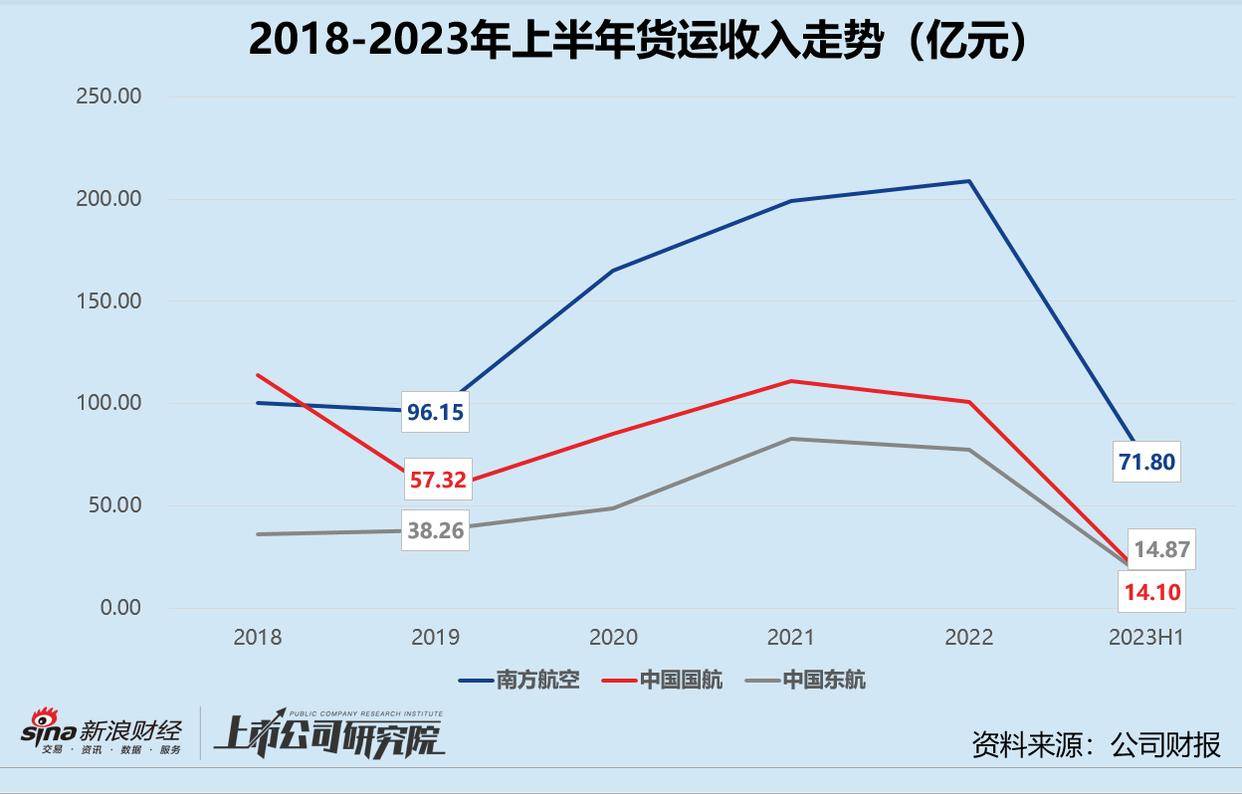

多重因素综合叠加影响,三大航司的货运收入报告期内无一例外都出现下降。国航由2022年上半年的68.80亿元骤降近80%至14.87亿元,南航虽相较降幅较小,但也比2022年同期的111.43亿元减少了35.56%。若下半年依然没有起色,三家航司的货运收入或难恢复至2019年同等水平。

除了受货运收入拖累,原油价格和汇率高位波动也是三大航司无法扭亏的重要原因。

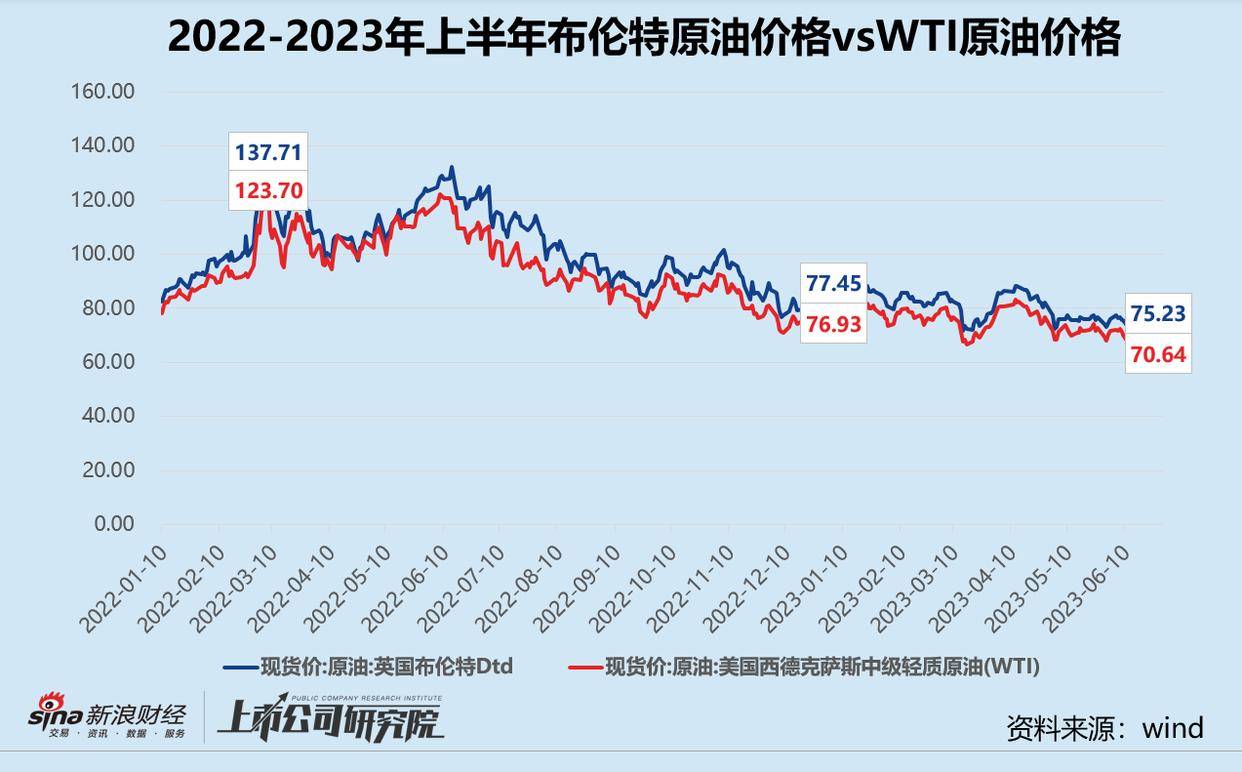

作为航空公司最重要的生产所带来的成本支出,航空燃油成本受国际原油价格影响极大。据公开多个方面数据显示,2022年2月俄乌冲突爆发后,美国西德克萨斯轻质原油(WTI)和英国布伦特原油的现货价格持续震荡上涨,布伦特原油指标一度逼近每桶140美元。

2023年上半年,虽然原油价格波动幅度减弱,但仍存在极大不确定性。布伦特原油现货价格最高达到每桶88.42美元,最低下探到每桶71.86美元;WTI原油现货每桶价格最大值和最小值相差16.52美元,最低点曾跌破每桶70美元。而截至6月30日,原油价格又展露出了上涨趋势,两个价格指标分别为75.23美元/桶、70.64美元/桶。

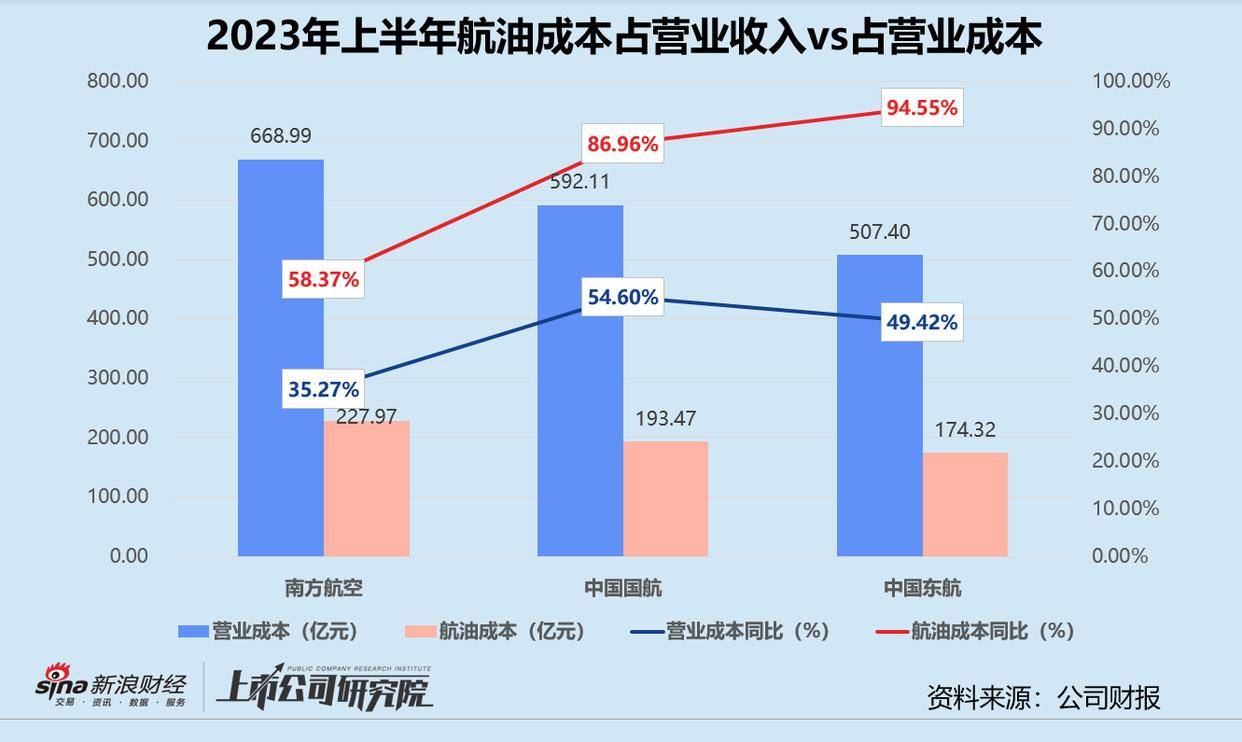

原油价格趋势难以预估、运输周转总量回升,直接引发三大航司航空燃油成本上涨。报告期内,南航、国航和东航的航油成本合计595.76亿元,约为2022年全年成本的76.71%,平均占比总经营成本约33.70%。东航的航油成本同比增速高达94.55%,国航同一指标增长近90%。

据半年报信息公开披露,三大航司中只有南航明确说开展航油套期保值交易以应对燃油价格波动风险,2023年上半年由此产生的公允市价收益约为400万元。

此外,由于航空公司大多从国外采购、租赁飞机和航空材料,国际航线业务运营主要以外币结算,三大航司的租赁债务和银行贷款等负债以美元为主,汇率变动导致的汇兑损益对利润影响明显。

公开多个方面数据显示,随着美联储多次加息、地理政治学日益紧张,自2022年4月起美元兑人民币即现汇率中间牌价一路上涨,9月突破7元大关,11月达到7.32元。2023年截至6月30日,美元较年初累计升值13.39%,中间牌价最高点约为最低点的1.16倍。

报告期内,南航、国航和东航因人民币贬值而产生的净汇兑损失分别为13.47亿元、15.65亿元、13.27亿元,合计近42.39亿元。不过综合汇率增长和下降影响,三大航司的汇兑损失与2022年上半年相比都有所收窄,从而使财务费油得到控制。国航的财务费用最高,汇兑损失叠加利息支出(不含资本化部分)达48.47亿元,同比减少4.41亿元。