8月3日,《财富》全球五百强企业出炉,中国邮政力压日本邮政跃居全球邮政企业第一,而日本邮政也成为日本唯一上榜的快递企业。

但聚焦到日本快递市场不难发现,日本邮政在日本国内的快递业务量只能占到总业务量的21.7%,略逊于黑猫宅急便的48.7%和佐川急便的29.6%。

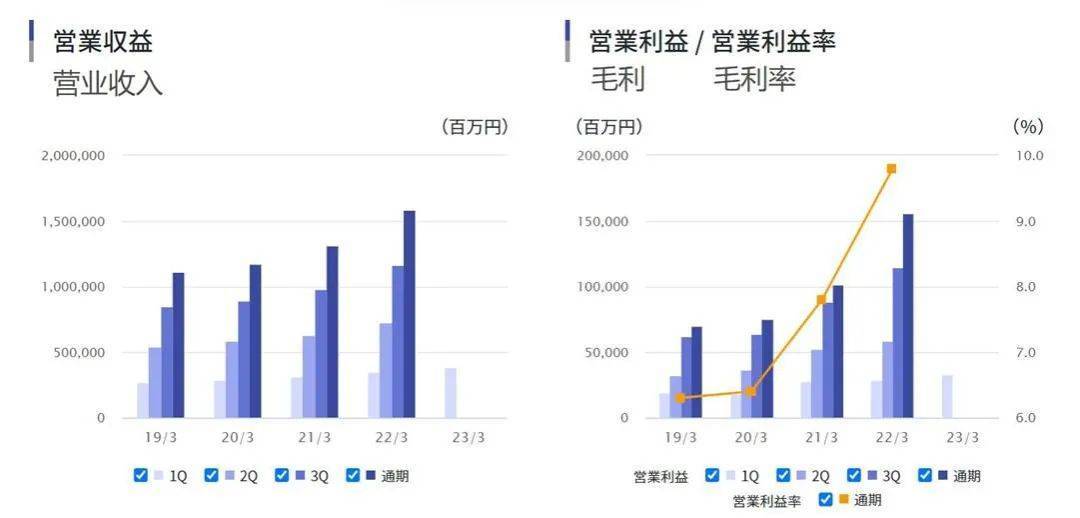

第二名佐川急便(SAGAWA EXPRESS)所在的SG控股在最近几年更是走上了发展的快车道,营业收入增量连续4年保持在6%以上,营业收入总额也在2021年达到1兆3120亿日元(约合655亿元),逼近第一的黑猫宅急便的1兆6958亿日元(约合846.8亿元)。

SG控股能够在这几年得到加快速度进行发展与向综合物流转型的战略密不可分。在顺丰、通达系等快递公司不断向综合物流转型发展时,综合物流利润超快递的佐川急便值得中国企业学习。

本期掌链·第一物流网本期《日韩物流观》解密日本第二大快递集团佐川急便为何需要发展综合物流,是怎样发展的综合物流。

SG控股在2014年之前是一家依赖佐川急便的纯快递企业,主要负责亚马逊和企业对企业的快递业务,虽然营业额很高但是利润很少。

2014年SG选择和亚马逊分手,并提高自身的运费价格,与此同时开展综合物流业务,并在当年的营业毛利率有了大幅度攀升。

2018年初,SG控股公司近日在东京证券交易所成功上市,募股11亿美元,成为2017年以来东京证券交易所最大的一笔首次公开募股。

时至今日,综合物流业务慢慢的变成了SG控股主要营业收入来源之一,从SG控股的财报中就能够正常的看到2021财年(2021年3月-2022年3月)综合物流营业收入达到了47703亿日元,占总业务量的30%,毛利达到了4846亿日元,毛利率为10.2%超过快递业务的8.9%。

(1)日本劳动力不足,人力成本增加。日本自1994年就开始走向老龄化社会,日本国土交通省调查显示,日本40-57岁的从业人员比例在34.7%,公路运输的比例高于这一数值为45.2%。

全行业15至29岁的劳动力占总人口的16.3%,而现实只有9.1%该年龄段的年轻人选择公路行业,虽然日本全行业都在受劳动力短缺的影响,但对于公路运输行业影响尤为严重。

开展综合物流运输,SG控股可通过好日本内海的优势展开水陆联运,开发铁路资源展开铁陆联运,将劳动转移至国外从而摆脱劳动力短缺和劳动力成本过高的问题。

(2)产业转移带来商机,抢先布局东盟。2003年左右是中国制造业腾飞的一段时间,佐川急便也曾进入中国市场,但不进行深度布局,导致佐川急便并没有蹭到中国制造的红利。

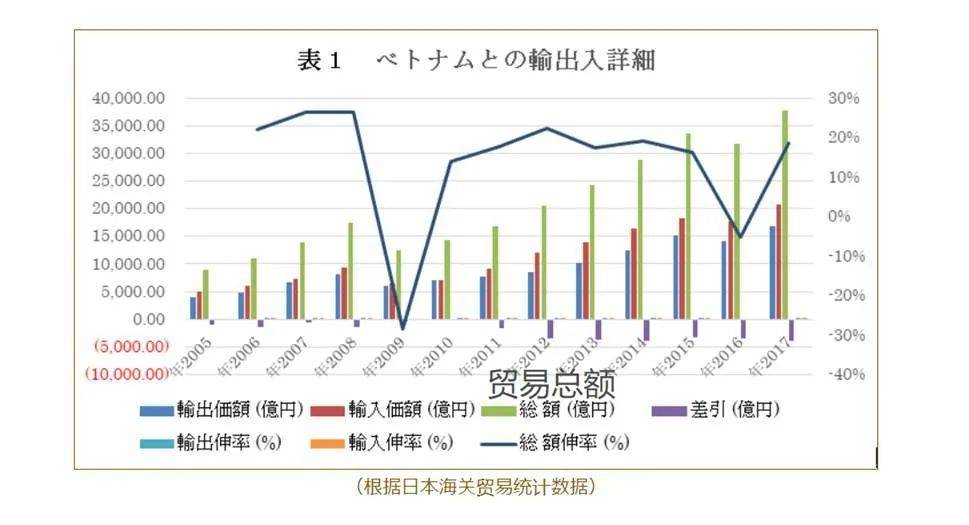

但随着日本部分企业在2014年前后转移东南亚,日越贸易额持续不断的增加。2005年至2017年,双边贸易进出口总值从85亿美元(2005年)增长到三位数的334亿美元(2017年)。

错过中国市场的佐川急便势必想要抓住这次商机,于是在东南亚进行深度布局,开展综合物流服务,抢占综合物流市场。

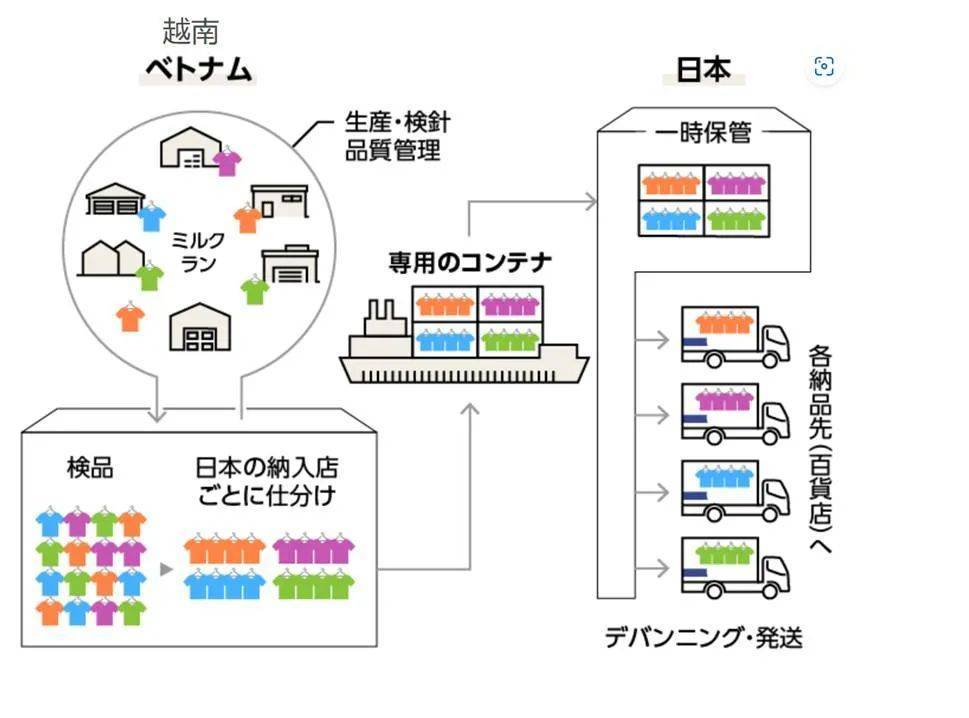

东南亚市场是SG控股海外扩张的重要一站,在支持日本产业链供应链从中国转向东南亚市场,SG控股等物流公司已形成比较优势,以越南服装出口物流服务为例。

(1)重点发力服装跨境物流。根据联合国贸发组织统计数据显示,2018年越南向日本出口的产品类别中服装及附属品占据出口类别的首位,占比高达18%,贸易总量达到了344.7亿美元。随之产生的问题是进口到日本的服装要面临着大量的分拣和分装工作。

为此,SG控股在越南建立仓库和工厂,将检验、打标的工作转移至越南进行,SG控股根据衣服的品牌或者类型在越南进行分类后利用水运运往日本国内仓库进行储存,当日本国内电商端、实体店铺订单指令下达后直接从仓库运至客户手上。

这样的模式很类似于我国京东商城与京东物流的运作模式,很大程度减少了重复分拣压力,而且将人力工作转移至越南进行也降低了劳动成本。

作为SG控股的客户樫山株式会社部长表示“每年大概会从越南进口100万件衣服,与SG控股合作后整个运作体系都轻松了。

(2)三菱财团三井财团“撑腰”。而佐川急便涉及到的综合物流业务远不止这些,从汽车制造到精密仪器,从通信耗材到服装服饰都有所开展,SG控股通过8年的发展已经完全成长为了一个综合物流公司。

目前,近年来,包括顺丰、百世、圆通等中国企业纷纷布局东南亚物流市场,但整体看除了顺丰集团有综合性竞争优势外,多数物流企业属于孤军拼搏。

而从SG控股的股东信息不难发现三菱财团、三井财团、住友财团下属的金融机构都悉数在列,三菱财团下属UFJ銀行持股最多为4.15%,其余财团的持股比例也在4%左右。

财团金融机构总持股比例达到了16%,为SG控股的稳定发展提供了坚实的资金基础。